Отличия лизинга от автокредитования | ООО «Альфа-Лизинг»

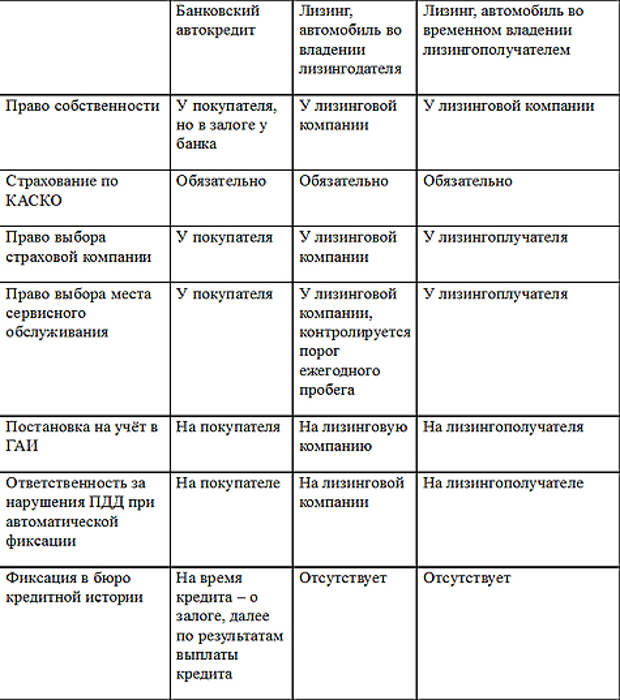

Рассмотрим сначала в чем концептуальное отличие кредитования от лизинга со стороны кредитора.Главное отличие в праве собственности и в том, как это право собственности можно более эффективно защищать. Если мы говорим о кредитовании и залоговом праве, то без участия пристава и соблюдения юридических процедур кредитор сделать практически ничего не может. Успешное взыскание имущества, находящегося в залоге, возможно только при условии законопослушности гражданина или компании, что в случае дефолта должника не всегда бывает. Глобальное преимущество лизинга для кредитора по сравнению с иными формами финансирования состоит в том, что у лизинговой компании есть актив и понимание того, как с ним работать. Собственность же на актив дает возможность применения более широких механизмов защиты от недобросовестных клиентов.

Если рассматривать кредит и лизинг со стороны заемщика, то выяснится, что многие выбирают лизинг, потому что получить его проще, чем кредит.

Возможность большую часть риска переложить на сам автомобиль позволяет лизинговой компании делать требования к потенциальному заемщику либеральнее, чем у банка. Второе преимущество заключается в том, что лизинговые компании это в основном самостоятельные бизнес-структуры. Лизинговая компания в автолизинге стремится к максимальной автоматизации. В итоге получается, что банк в части автокредитования вынужден конкурировать в скорости, при этом имея более жесткие требования в отношении юридических лиц или частных предпринимателей. Банк свои риски может пытаться минимизировать путем запроса у клиента как можно большего количества дополнительной информации, чтобы в силу особенностей риска продукта максимально застраховаться. Лизинговые компании значительно упрощают все процедуры. Ключевые игроки этого рынка в принципе отказались от финансового анализа как такового. Больший вес приобретают квалифицирующие факторы, связанные с качественными критериями заемщика, чем те, которые связаны с его финансовым состоянием.

Рассмотрим что выгоднее для физлица. Логика подсказывает, что в лизинге ставка должна быть обязательно выше. Так как в любом случае лизинговая компания кредитуется в банке, и лизинг всегда добавляет какую-то свою доходность. Но, во-первых, заемщик — частный предприниматель или физлицо, и заемщик — крупный оператор лизингового рынка — это разный уровень рисков для банка, и естественно, что частному лицу он предоставит услугу дороже, чем лизинговой компании.

Второй и основной момент — это то, что в принципе банк предложить не может — это продукты с нулевым удорожанием, или даже с отрицательным удорожанием. В отличие от банка, лизинговая компания системно работает с маркой-производителем автомобиля. Если банк работает с финансовым продуктом, то лизинговая компания наоборот — идет со своим продуктом к марке – к дилеру. Это автосалоны, автодилеры, производители и так далее. У разных торговых марок разная политика, но почти все они системным покупателям предоставляют разные льготы и скидки. Далее этой скидкой лизинговая компания может распоряжаться в интересах клиента, снижая тем самым для него стоимость финансирования. Системы стимулирования автопроизводителей в части предоставления скидок все-таки построены по принципу предоставления скидок покупателям или корпоративным клиентам, которым банк обычно не является.

Но почему лизингом для физлиц на рынке автолизинга занимается очень мало компаний? Лизинг все таки остается больше продуктом для юридических лиц. Во-первых, предоставляя услуги физическим клиентам, лизингодатель работает с другим сегментом. Модель поведения физического лица и юридического сильно отличается. Отличаются сильно и риски. Дальше больше. Если для юридического лица время — деньги, то для физического лица «деньги — деньги». Если физическое лицо покупает машину, то ему не так принципиально, отдадут ее завтра или через десять дней. То есть одно из основных преимуществ лизинга перед кредитом — скорость, для физических лиц менее актуально. Частному клиенту важнее сумма, которую он заплатит. Людей, готовых переплачивать за быстроту, среди физических лиц не так много, и чаще всего люди с такой моделью поведения не нуждаются в дополнительном финансировании. Людей, которые обращаются за предоставлением лизинга для физических лиц, также нужно предупредить, что это обойдется им примерно на 3% дороже, чем в кредит. Все лизинговые платежи облагаются НДС. За кредит в банк физлицо платит например 15% годовых, за лизинг придется платить 15% плюс НДС, то есть сразу еще на 3% дороже. Объективно сейчас клиенты физлица могут найти даже нецелевой кредит дешевле, чем лизинг, так как у банков есть отработанные технологии проверки и работы с заемщиками физлицами и, что немаловажно, необходимая накопленная годами статистика, чего пока у лизинговых компаний нет, поэтому и стоимость продукта может быть необоснованно завышенной.

Что выгоднее лизинг или кредит автомобиля?

Сегодня все больше автомобилей в России приобретаются не за полную стоимость.

Что такое лизинг автомобиля?

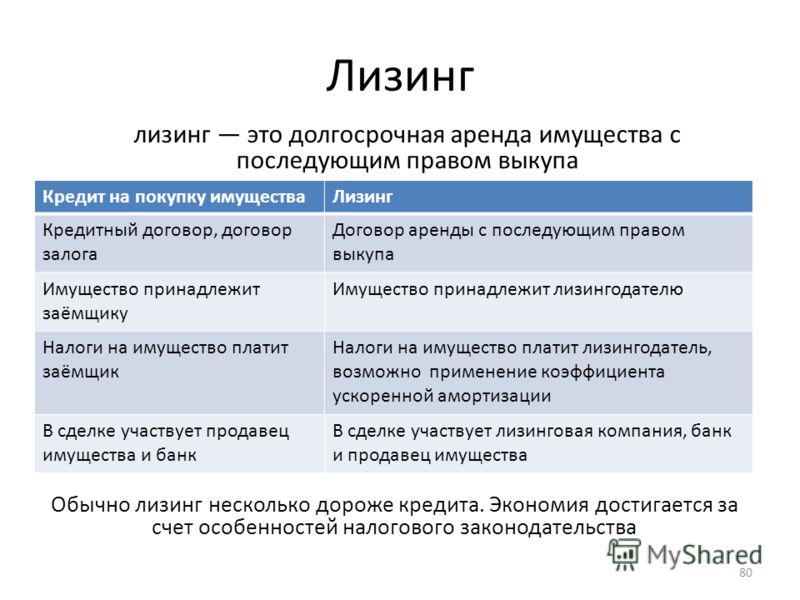

Лизинг (англ. to lease – сдавать в аренду) – это долгосрочная аренда с возможностью выкупа транспортного средства по окончании действия лизингового договора. Физические лица получили возможность приобретения авто в лизинг в 2011 году, а уже в 2016 году больше 30% машин некоторых брендов (например, Porsche) были реализованы в лизинг.

Договор может быть оформлен на различный срок – как правило, от 12 до 60 месяцев. Сумма платежей зависит, главным образом, от марки и модели авто. Также в сумме учтена комиссия лизингодателя, амортизация автомобиля за год и др.

Визы лизинга

Для физических лиц доступен лизинг следующих типов:

- Финансовый (выкупной) – 90% всех сделок.

Лизинговая компания приобретает машину у поставщика и передает ее клиенту. После окончания срока действия договора клиент выкупает авто и становится его владельцем.

Лизинговая компания приобретает машину у поставщика и передает ее клиенту. После окончания срока действия договора клиент выкупает авто и становится его владельцем. - Оперативный (возвратный) – 10% всех сделок. Это долгосрочная аренда транспортного средства, которая не предполагает его выкуп, то есть по окончании действия договора машина возвращается лизинговой компании. Этот вид лизинга не получил в России широкого распространения.

И при финансовом, и при оперативном лизинге на протяжении срока действия договора автомобиль является собственностью лизингодателя, а клиент эксплуатирует его на основании доверенности.

Как взять машину в лизинг?

- Клиент выбирает авто и обращается в лизинговую компанию или к дилеру, который оказывает услуги лизинга. Автолюбителю необходимо предъявить паспорт, ИНН, справку о доходах и иные подтверждения платежеспособности. Конкретный перечень документов зависит от компании-лизингодателя.

- Лизингодатель изучает документы автолюбителя и выносит решение о сделке.

Если сделка одобрена, обе стороны заключают договор, в котором указываются все условия лизинга (срок, размер платежей и др.). Также лизинговая компания и поставщик авто заключают договор купли-продажи.

Если сделка одобрена, обе стороны заключают договор, в котором указываются все условия лизинга (срок, размер платежей и др.). Также лизинговая компания и поставщик авто заключают договор купли-продажи. - Лизингодатель приобретает машину и регистрирует ее.

- Авто передается лизингополучателю.

- Клиент пользуется автомобилем, но при этом не является его собственником.

- По окончании срока действия договора и при условии внесения всей суммы машина оформляется в собственность клиента (при финансовом лизинге).

Преимущества лизинговых программ

- Требования к покупателю со стороны лизинговой компании более лояльные, чем требования банка. Следовательно, приобрести авто будет легче.

- Лизинг распространяется на новые машины и транспортные средства с пробегом.

- Физическое лицо может купить по лизинговому договору коммерческий транспорт.

- Авто, которое не является собственностью автолюбителя, нельзя конфисковать или арестовать.

- Многие автосалоны предоставляют лизингополучателям скидки.

- Лизингодатель может взять на себя дополнительные услуги – например, техобслуживание авто. При этом расходы будут разделены равными частями на все платежи по лизинговому договору.

- Лизинг может оформить клиент, которому банк отказал в заеме.

- Лизинговые компании оперативно оформляют договоры. Процедура может занять не более 3 дней.

- Клиент может самостоятельно выбрать удобный график платежей.

Недостатки лизинга

- Пока клиент не погасит все платежи, он не будет являться владельцем транспортного средства, а значит, не сможет им распоряжаться.

- В лизинговом договоре нередко прописывается техобслуживание авто в конкретном сервисе. Это не всегда удобно для клиента.

- Несмотря на то, что автолюбитель не будет владельцем авто, ему придется вкладывать собственные средства (первоначальный взнос).

- При лизинге машина регистрируется дважды: сначала на лизингодателя, а по истечении срока действия договора – на покупателя.

Это требует дополнительных финансовых вложений.

Это требует дополнительных финансовых вложений. - При нарушении условий договора лизингополучателем лизинговая компания может забрать авто.

Что такое автокредит?

Автокредит – это процентный заем, который банк выдает физическому лицу для покупки машины. Такой кредит является целевым и залоговым, то есть он дается только для приобретения транспортного средства и машина находится в залоге у банка до тех пор, пока покупатель не погасит кредит. Только за январь 2019 года доля кредитных авто в России составила 54%.

Виды автокредита

Среди наиболее распространенных программ для физических лиц выделяют следующие:

- Экспресс-кредит – программа с высокими ставками и упрощенной процедурой оформления.

- BuyBack – кредит с обратным выкупом. Часть кредита «замораживается» и погашается по истечении срока действия договора.

- Trade-in – обмен старой машины на новую с доплатой. Стоимость Вашего авто будет зачтена в стоимость приобретаемого транспортного средства.

- Факторинг – беспроцентный кредит. Клиент выплачивает половину стоимости авто, а другая половина дробится на равные части и выплачивается в рассрочку.

- Кредит без первоначального взноса.

Как купить машину в кредит?

- Клиент выбирает банк и программу кредитования, собирает документы. Он должен подтвердить положительную кредитную историю и платежеспособность.

- Банк изучает документы и выносит решение.

- Если кредит одобрен, банк и заемщик заключают договор, в котором указываются проценты, размер первого взноса, сроки внесения платежей, прописываются права и обязанности сторон.

- Заемщик покупает авто.

Преимущества автокредитования

- Можно купить авто и при этом не располагать значительным капиталом. Большинство автолюбителей не могут приобрести авто за полную сумму, а долго копить не всегда целесообразно.

- Покупатель может выбрать именно ту машину, которая ему подходит, а не ту, что дешевле.

- Разнообразие программ кредитования позволяет подобрать максимально комфортные условия – например, без первоначального взноса, с минимальным сроком и др.

- Кредит можно оформить на длительный срок. В этом случае ежемесячные платежи не будут обузой для семейного бюджета. Но учтите, что общая стоимость кредита вырастет.

Недостатки автокредитования

- У банков довольно жесткие требования к заемщикам.

- Процедура оформления кредита сложная и занимает много времени.

- Первоначальный взнос выше, чем при лизинге – как правило, от 10 до 30%.

- Расходы увеличиваются за счет того, что покупателю придется самому оформить авто, а также приобрести страховой полис (не только ОСАГО, но и КАСКО, а это плюс 10% к текущим расходам). При этом Вам нужно платить и проценты банку.

- При автокредитовании клиент является собственником транспортного средства, но все равно не может им полноценно распоряжаться (например, продать или подарить), пока авто находится в залоге у банка.

- Если заемщик нарушит правила, прописанные в договоре, банк конфискует машину.

Кредит или лизинг: что выгоднее?

Сравнить кредит и лизинг можно по нескольким критериям:

- Сроки принятия решения. Одобрение автокредита может занять до 6 недель, а лизингового договора – до 2 недель.

- Залог. Автокредит предусматривает залог, а лизинг – нет.

- График выплат. При кредитном договоре он фиксированный, а при лизинговом – гибкий.

- Покупка транспорта с пробегом. Вы можете приобрести б/у автомобиль в лизинг, в автокредитовании такая практика отсутствует.

- Срок действия договора. При автокредитовании – обычно до 3 лет, а при лизинге – до 5 лет.

Автокредит подойдет тем, кто уверен в своих доходах (их должно хватить на погашение долга). Лизинг же оптимален для автолюбителей, которые часто меняют транспортные средства или по каким-либо причинам не хотят оформлять его в собственность.

Уточнить детали кредитных и лизинговых договоров и особенности программ Вы сможете в автосалонах официального дилера CITROEN FAVORIT MOTORS. Свяжитесь с представителями компании по телефону или воспользуйтесь формой обратного звонка.

Свяжитесь с представителями компании по телефону или воспользуйтесь формой обратного звонка.

| Простота и доступность формы финансирования | Доступна только в том случае, если есть наличные средства в полном объеме. | Банковский кредит уступает лизингу в скорости и в объеме пакета документов. | Рассмотрение лизинговых проектов проходит лояльно — учитывается специфика бизнеса клиента и денежных потоков. Выдача предмета лизинга возможна в течение 3 рабочих дней с момента подачи необходимого комплекта документов. |

| Первоначальные инвестиции | Имущество приобретается за полную стоимость. | Привлекаются небольшие собственные средства. | Привлекаются небольшие собственные средства. |

| Право собственности | Имущество является собственностью предприятия. | Собственником является клиент банка, но имущество будет находиться в залоге. | На время выплаты лизинговых платежей собственником имущества является лизинговая компания — это позволяет существенно снизить налоговое бремя клиента. |

| Возмещение НДС | НДС возмещается от первоначальной стоимости имущества. | НДС возмещается от первоначальной стоимости имущества. | НДС возмещается в полном объеме по всему договору лизинга (все лизинговые платежи + аванс). |

| Налог на имущество | Основные средства отображаются на счете 01 — следовательно, перечисляется налог на имущество. | Основные средства отображаются на счете 01 — следовательно, перечисляется налог на имущество. | Если имущество находится на балансе у лизинговой компании, то налог на имущество клиент не уплачивает. Если имущество отражено в основных средствах лизингополучателя, налог уплачивается в меньшем размере. |

| Налог на прибыль | Лизинговые платежи относят к себестоимости, что уменьшает налогооблагаемую базу по налогу на прибыль. | ||

| Ускоренная амортизация | В общем порядке. | В общем порядке. | Единственный законный способ списать имущество в 3 раза быстрее — следовательно, уплачивать налог на имущество в меньшем объеме. |

| Работа с поставщиками | Предприятие самостоятельно осуществляет поиск имущества и выбирает поставщика, решает вопросы поставки и заключения договора купли-продажи. | Предприятие получает денежные средства от банка, затем приобретает имущество. Поиск имущества, продавца, ведение переговоров и оформление документов осуществляются самостоятельно. | Лизинговая компания оказывает лизингополучателю активное содействие в процессе поиска имущества и выбора надежного поставщика, берет на себя переговоры с продавцом, регулирует вопросы поставки. |

| Скидки на покупку имущества | Автосалоны и поставщики техники, как правило, предлагают юридическим лицам скидки на имущество на общих основаниях, чаще всего — по сезонным акциям. | Автосалоны и поставщики техники, как правило, предлагают юридическим лицам скидки на имущество на общих основаниях, чаще всего — по сезонным акциям. | Клиент может приобрести автомобиль или технику в лизинг со скидкой до 10% от первоначальной стоимости — это связано с тем, что лизинговая компания закупает имущество в большом объеме и систематически ведет работу с поставщиками и производителями. |

Чем отличается лизинг от кредита?

Кредитом является система экономических отношений, в результате которой осуществляется передача ценностей в денежной, товарной или нематериальной форме на срочных и платных основаниях.

Лизинг является финансовой услугой в виде аренды транспорта,

спецоборудования, недвижимости для коммерческих и некоммерческих целей с правом дальнейшего выкупа. Фактически, он представляет собой форму кредитования с дальнейшей арендой движимого и недвижимого имущества

(предметов лизинга).

Фактически, он представляет собой форму кредитования с дальнейшей арендой движимого и недвижимого имущества

(предметов лизинга).

При беглом изучении условий кредитования и условий лизинговых программ возникает стереотип о финансовой невыгодности лизинга, поскольку ставки по договорам последних несколько выше, чем при кредитовании. Однако широкая вариативность программ, деталей условий договора лизинга делает его экономически целесообразным и выгодным. Ключевое преимущество лизинга заключено в налоговой льготе, которая выступает здоровым механизмом и регулятором рыночной экономики.

Суть отличий лизинга от кредитных программ

Ключевым отличием лизинговых программ от кредитования является

подход к форме выдачи заемных средств. Согласно лизинговым договорам, объекты приобретаются в долгосрочную

аренду. При этом в течение установленного договором периода лизингополучатель выплачивается проценты за

временное пользование имуществом. Процентные ставки и период пользование определяется конкретным видом

программы. Лизингодатель оставляет право выкупа объекта в собственность за лизингополучателем.

При этом в течение установленного договором периода лизингополучатель выплачивается проценты за

временное пользование имуществом. Процентные ставки и период пользование определяется конкретным видом

программы. Лизингодатель оставляет право выкупа объекта в собственность за лизингополучателем.

Основные преимущества лизинговых программ над кредитованием

Исходя из формы выдачи займа, лизинг является более доступным механизмом в сравнении с кредитованием. Доступность, в свою очередь, делает договора о финансовой аренде более востребованными на российском рынке.

Гибкость условий программ (с установлением индивидуальных процентных ставок, периода погашения задолженности, наличием права выкупа) делает договора о финансовой аренде оптимальными и экономически целесообразными.

Налоговая льгота – основной фактор, влияющий на

выгодность программ о финансовой аренде. При заключении лизинга налоговая нагрузка на прибыль снижается в

среднем на 20%, поскольку платежи по лизинговому договору входят в статью расходов. И это на фоне увеличения

эффективности работы и рентабельности.

При заключении лизинга налоговая нагрузка на прибыль снижается в

среднем на 20%, поскольку платежи по лизинговому договору входят в статью расходов. И это на фоне увеличения

эффективности работы и рентабельности.

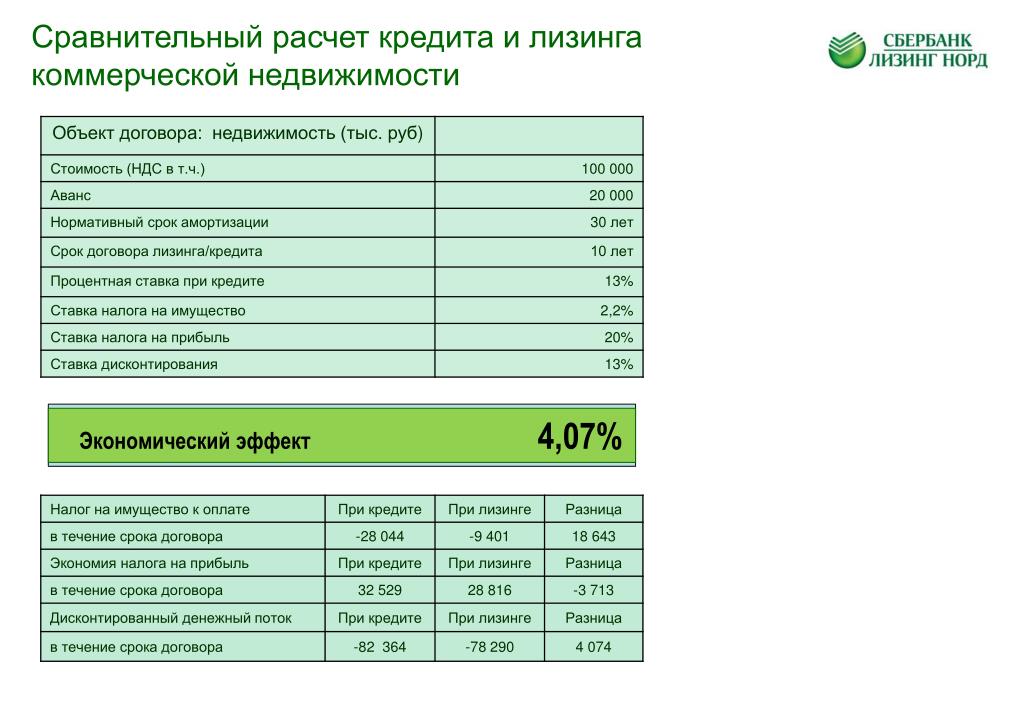

На территории России к настоящему моменту услуги по заключению

лизинга оказывает множество компаний. Одной из крупнейших сетей является Сбербанк Лизинг, покрывающий весь

российский рынок. Финансовая надежность, лояльные процентные ставки, широкий спектр программ и

спецпредложений вывели компанию на лидирующую позицию рынка. Сбербанк Лизинг проводит типовые сделки с

ликвидным оборудованием, специальной и строительной техникой, а также автотранспортом. Подобный спектр

финансовых продуктов обеспечивает расширение и модернизацию фондов предприятий на экономически выгодных

основаниях при минимальных финансовых расходах.

Лизинг или кредит — что выбрать? Преимущества лизинга перед кредитом

ПечатьВопрос «лизинг или кредит» рано или поздно встает перед каждым предпринимателем, который планирует расширить собственный бизнес. Лизинг – сегодня этот финансовый инструмент оказывается во многом более предпочтительным, нежели кредитное финансирование. Лизинг — фактически тот же кредит, который предприятие получает в виде необходимого имущества. При этом, в отличие от кредита, лизингополучатель может рассчитывать на значительно более гибкие условия по выплатам.

Залог

Залог — один из ключевых плюсов лизинга перед кредитом. Для заключения контракта по лизингу зачастую можно обходиться и вовсе без залога (в случае с небольшими по объему сделками). В случае с кредитом банки нередко требуют предоставление под залог имущества или фондов предприятия. Причем стоимость залога по кредиту может в 2-3 раза превышать размер самого кредита. Для малого и среднего бизнеса последний вариант нередко оказывается исключительно проблематичным.

Финансовые показатели

Финансовые показатели деятельности предприятия. В этом аспекте лизинг также выигрывает у кредита. Положительное решение по лизинговой сделке может приниматься и при наличии отрицательных финансовых показателей у компании. В тоже время вероятность выдачи банковского кредита при наличии отрицательного баланса практически равна нулю.

Налоги

Экономия на налогах. Значительным преимуществом лизинга была и остается экономия на налогах. При осуществлении сделки лизинга в РБ предприятие экономит при уплате налога на прибыль, так как все платежи за автомобиль, оборудование, недвижимость или другое имущество относятся на себестоимость.

Оформление

Простота оформления. В большинстве своем сделки лизинга гораздо проще оформить, нежели банковский кредит. В случае с кредитом предприятию может понадобиться целый пакет документов, начиная от бизнес-плана и заканчивая гарантийными письмами. Стоит отметить и длительность процедуры выдачи кредита. Ведь банку необходимо тщательно исследовать кредитную историю организации, величину активов и пассивов, наличие дополнительного обеспечения и залога. Также при кредитовании стоит учитывать ограничения, которые накладывает Нацбанк Беларуси

Ведь банку необходимо тщательно исследовать кредитную историю организации, величину активов и пассивов, наличие дополнительного обеспечения и залога. Также при кредитовании стоит учитывать ограничения, которые накладывает Нацбанк Беларуси

Рассмотрение заявки

Срок рассмотрения заявки. При выдаче кредитов для малого и среднего бизнеса сроки рассмотрения заявки могут занять от 1 до 3 недель. В случае с лизингом максимальный срок рассмотрения заявки – 5 дней.

Число платежей

Количество платежей. Этот показатель также говорит в пользу лизинга. При сделке лизинга необходимы два вида платежа: авансовый и страховой. При оформлении кредита к ним добавятся комиссия банка, комиссия за конвертации валюты, услуги нотариуса. Если речь идет о лизинге автомобиля — это еще и транспортный сбор, регистрация в ГАИ и т.д.

Сроки финансирования

Долгосрочное финансирование. Лизинг предусматривает более длительные сроки финансирования сделки, нежели кредит. Подавляющее большинство сделок по лизингу заключается на срок от одного года. Средний срок действия заключаемых в Беларуси сделок по лизингу– три года. Сроки же банковского кредитования, как правило, не превышают одного года.

Средний срок действия заключаемых в Беларуси сделок по лизингу– три года. Сроки же банковского кредитования, как правило, не превышают одного года.

|

ОСОБЕННОСТИ СДЕЛКИ |

КРЕДИТ |

ЛИЗИНГ |

|

Срок рассмотрения документов и принятие решения |

1-3 недели |

1 день |

|

Количество регулярных платежей |

5-10 (погашение тела кредита, проценты, комиссия банка, страховой платеж, и др. |

1 (лизинговый платеж) |

|

Срок финансирования |

В среднем 1 год |

В среднем 3 года |

|

Переговоры с источником финансирования |

Самостоятельно |

Лизинговая компания |

|

Минимальный срок деятельности клиента |

От 12 месяцев |

Нет ограничений |

|

Залог |

Обязательный залог |

Без залога |

|

Привязка к региону |

Зависит от расположения филиала банка и юридического адреса клиента |

Не зависит от региона |

|

Привязка к банку |

В большинстве случаев для получения кредита фирма должна быть клиентом банка-кредитора. |

Фирма может быть клиентом любого банка |

|

Структура погашения |

Стандартный график платежей, не изменяемый в течение кредитного договора. |

Возможность создания индивидуального графика с учетом пожеланий клиента и его бизнеса и изменения при необходимости в течение срока действия договора. |

|

Договора для подписания |

От 4 договоров, в т.ч. договор кредита, залога, купли-продажи, страхования

|

2 договора: договор лизинга и договор купли-продажи |

|

Необходимость нотариального заверения документов |

Есть |

Нет |

|

Налог на прибыль |

Погашение всей суммы кредита происходит из прибыли после уплаты налога на прибыль |

Платежи по лизингу относятся на себестоимость и освобождаются от уплаты налога на прибыль |

Чем лизинг отличается от кредита автомобиля

Одним из способов приобрести транспортное средство при отсутствии достаточного количества средств является лизинг. Он имеет сходство с обычным кредитом, но присутствуют и серьезные отличия.

Он имеет сходство с обычным кредитом, но присутствуют и серьезные отличия.

Лучше всего заранее ознакомиться со всеми ними – прежде чем сделать выбор в пользу какого-либо определенного продукта.

Понятие

Сегодня под термином «кредит» понимается некоторая сумма денег, которая выдается в долг физическому или же юридическому лицу под определенные проценты.

Общие принципы кредитования обычно стандартны – выделяется определенная сумма денег на определенные нужды конкретного клиента. Например, для покупки транспортного средства.

Сумма кредита разбивается на определенное количество платежей – оно соответствует количеству месяцев в сроке кредитования. Одним из разновидностей потребительского кредитования является автокредит.

Клиент осуществляет первоначальный взнос в счет погашения долга (в размере не менее 20% от стоимости ТС). Далее же оставшаяся сумма разбивается на равные части и выплачивается постепенно.

После окончания срока действия договора транспортное средств становится собственностью клиента.

Лизинг же по сути представляет собой не кредитование, а аренду транспортного средства. Но при этом также требуется осуществить первоначальный взнос, а также осуществлять ежемесячные платежи.

При это размер затрат по обоим видам банковских продуктов может существенно отличаться или же наоборот, отличаться незначительно.

Чтобы выбрать какой-то определенный продукт стоит сравнить все преимущества и недостатки каждого. Так можно будет избежать излишних расходов.

Имеются свои плюсы и минусы машины в лизинг для физических лиц. Существует большое количество особенностей, связанных непосредственно с выбором транспортного средства при приобретении и заключении договора.

Несмотря на всю схожесть обычного автокредита и лизинга на транспортное средство существует множество серьезных отличий.

Если в подобного рода делах какой-либо опыт отсутствует – стоит обязательно проконсультироваться с квалифицированным специалистом. Брокеры, занимающиеся подбором оптимального продукта для конкретного клиента, смогут проконсультировать.

Брокеры, занимающиеся подбором оптимального продукта для конкретного клиента, смогут проконсультировать.

Различия

Если требуется приобрести автомобиль, но достаточной суммы на руках по какой-то причине не имеется, стоит внимательнее разобраться со всеми отличиями лизинга от обычного автокредита.

Это позволит на раннем этапе определить, что выгоднее: кредит или лизинг автомобиля. Ответ на данный вопрос не однозначен и напрямую зависит от условий эксплуатации транспортного средства, а также задач, которые необходимо будет решать с его помощью.

Наиболее существенным отличием лизинга от кредита является то, что в по окончании срока действия срока договора в первом случае транспортное средство не становится собственностью самого клиента.

Причиной тому является сам тип подобного рода соглашения. Так как лизинг фактически подразумевает собой аренду. При формировании подобного договора указывается, что на срок его действия передается в пользование клиента автомобиль.

Ежемесячные платежи в случае лизинга фактически являются арендной платой за транспортное средство.

В то же время по окончании срока действия данного договора возможно без каких-либо затруднений выкупить ТС- если подобное в договоре оговаривается.

В то же время автомобильный кредит или же просто потребительский подразумевает передачу денежных средств на покупку транспортного средства.

В таком случае после окончания действия договора автомобиль переходить в собственность самого клиента. Необходимость осуществлять выкуп его попросту отсутствует. Данный момент является ключевым при выборе определенного способа покупки автомобиля.

Существует много нюансов в договорах обоих типов. Стоит внимательно ознакамливаться с их текстом перед подписанием. Так как чаще всего различные сложности и спорные моменты возникают именно из-за непонимания основных положений подобных документов клиентом.

Выгоды и недостатки

Сегодня как кредит, так и лизинг автомобиля имеют свои преимущества и недостатки. Со всеми ними лучше всего разобраться заблаговременно.

Со всеми ними лучше всего разобраться заблаговременно.

Для этого достаточно лишь прочитать условия стандартного кредитного договора, а также лизинга. Ключевые моменты, являющиеся плюсами и минусами, обозначаются достаточно ясно.

Кредита

Основными преимуществами кредита перед обычным лизингом является следующее:

- отсутствие необходимости выкупать транспортное средство – оно по окончании срока действия договора переходит в собственность клиента при выполнении им всех условий;

- простота оформления самого продукта – какие-либо сложности обычно отсутствуют;

- требуется минимальное количество документов;

- ассортимент предложений достаточно велик;

- не требуется осуществлять оценку транспортного средства.

К недостаткам же стоит отнести достаточно большой ежемесячный платеж по сравнению с обычным кредитом. Ещё одним минусом является необходимость наличия положительной кредитной истории.

Во всех без исключения случаях банк проверяет наличие просрочек по ранее взятым займам. При наличии каких-либо проблем в получении данного типа продукта будет попросту отказано. Стоит заранее разобраться со всеми нюансами.

При наличии каких-либо проблем в получении данного типа продукта будет попросту отказано. Стоит заранее разобраться со всеми нюансами.

Про лизинг грузовых авто для физических лиц без первоначального взноса читайте здесь.

Лизинга

Лизинг имеет большое количество преимуществ перед обычным кредитом и автокредитом.

К основным наиболее существенным плюсам подобного рода продукта стоит отнести следующее:

- требования к клиенту менее жесткие, чем в случае с обычным кредитованием;

- срок рассмотрения заявки на получение подобного продукта меньший;

- гибкие условия расчета платежа;

- возможность изменения графика выплат уже после подписания договора;

- допускается прекращение действия договора по инициативе клиента.

При оценке платежеспособности клиента практикуется специальная методика. Отбор достаточно жесткий, необходимо удовлетворять достаточно большому количеству требований.

Именно в этом заключается наиболее существенная проблема, связанная с кредитованием при покупке транспортного средства. Лизинговые же компании в этом плане более лояльные, они используют свою собственную методику.

При оценке платежеспособности опираются такие учреждения в первую очередь на оценку бизнеса, который ведет конкретное предприятие и специальную, неофициальную «управленческую» отчетность.

Потому оформить лизинговый договор на порядок проще, чем кредитный. Данный момент для многих клиентов является решающим.

Также в отличие от обычного кредита условия ранее достигнутых договоренностей можно будет изменить уже после подписания всех соглашений.

Особым же моментом является возможность прекратить действие договора в любой удобный для самого клиента момент. Достаточно будет лишь вернуть транспортное средство обратно выдавшему лизинг предприятию.

В случае с банком подобное действие будет сопровождаться неустойками, а также обширным количеством самых разных других проблем. В частности – будет испорчена кредитная история.

В частности – будет испорчена кредитная история.

Единственным, но действительно существенным недостатком лизинга является необходимость выкупать транспортное средство после окончания действия договора аренды.

Это – достаточно существенные затраты. При этом стоимость будет оцениваться не по рыночной, но по остаточной.

И все же в большинстве случаев она будет достаточно велика. В остальном же лизинг имеет одни достоинства по сравнению с автомобильным или же потребительским кредитом.

Также рассмотрение заявки при обычном кредитовании нередко занимает несколько дней. В случае лизинга дела обстоят несколько иначе.

Если банковский отдел оценки клиента порой работает несколько дней, то в случае покупки в лизинг рассмотрение может занимать буквально пару часов. Нужно будет лишь представить сразу все требуемые в таком случае документы.

Что выбрать

Нередко перед руководителем предприятия или же частным лицом встает вопрос – какого типа договор будет выгоднее оформить? Выбор следует осуществлять исходя из задач и целей, которые будут достигаться путем приобретения транспортного средства.

Если требуется лишь выполнить какие-то определенные задачи, после достижения результатов которых необходимость в ТС отпадает, то следует использовать именно лизинг.

Так как подобный договор будет более выгоден. Нет необходимости осуществлять техническое содержание, продажу или же другие действия с техникой, когда необходимость в ней отпадет.

Достаточно будет просто составить акт приема-передачи и сдать ТС компании, которая оформила лизинг.

Если же техника будет необходимо в дальнейшем для решения различного рода задач, то стоит оформить именно кредит (на любые цели или же целевой).

Так как по окончании действия подобного рода договора нет необходимости осуществлять какие-либо дополнительные платежи. Техника переходит в собственность клиента по умолчанию.

Осуществлять дополнительные траты нет необходимости. В случае же лизинга необходимо будет по окончании действия договора выкупать транспортное средство.

Выбор в пользу определенного продукта при необходимости приобретения транспортного средства, иной техники следует делать исходя из конкретных обстоятельств.

Важно помнить, что обе услуги имеют свои достоинства и недостатки. Разобраться со всеми ними необходимо будет предварительно – это позволит оптимально расходовать собственные средства.

Видео: Машина в кредит или в лизинг

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Чем отличается лизинг от кредита?

При кредитовании во временное пользование передаются денежные средства (денежная форма кредита).

При лизинге лизинговая компания покупает необходимое клиенту имущество и передаёт его во временное владение и пользование на условиях договора лизинга.

Таким образом, лизинг отличается от кредита тем, что при кредите в пользование передаются денежные средства, а при лизинге – конкретное имущество.

Приобретение имущества в лизинг имеет ряд преимуществ по сравнению с получением кредита:

- требование к лизингополучателю при лизинге менее жёсткие, чем требования к заёмщику при получении кредита

- меньший срок рассмотрения заявки на получение лизинга.

- сроки финансирования по лизингу больше, чем сроки кредита. При лизинге стандартный срок финансирования – 36 месяцев, при этом многие лизинговые компании предлагают финансирование на срок до 5 лет и даже до 10 лет

- требования по дополнительному обеспечению при лизинге отсутствуют либо существенно ниже, чем при кредите.

В случае заключения лизинговой сделки предмет лизинга, являясь собственностью лизинговой компании до конца действия договора лизинга, обеспечивает риски лизингодателя. В большинстве случаев предоставления дополнительного обеспечения по лизингу не требуется

В случае заключения лизинговой сделки предмет лизинга, являясь собственностью лизинговой компании до конца действия договора лизинга, обеспечивает риски лизингодателя. В большинстве случаев предоставления дополнительного обеспечения по лизингу не требуется - лизинговое имущество свободно от претензий кредиторов лизингополучателя. Предмет лизинга в течение всего срока договора лизинга является собственностью лизинговой компании. Вследствие этого лизинговое имущество не может быть арестовано либо изъято кредиторами лизингополучателя при возникновении различных экономических споров

Помимо преимуществ у лизинга есть определённые недостатки, которые также необходимо учитывать при выборе метода финансирования:

- лизингополучатель не является собственником предмета лизинга. Любые действия в отношении лизингового имущества (изменение места эксплуатации, сдача в субаренду и т.п.) должны быть согласованы с лизинговой компанией

- на предмет лизинга может быть обращено взыскание по обязательствам лизинговой компании. Лизингодатель, являясь собственником переданного в лизинг имущества, может предоставить его в залог по своим кредитным договорам

Отличия лизинга от автокредитования | ООО «Альфа-Лизинг»

Рассмотрим сначала в чем концептуальное отличие кредитования от лизинга со стороны кредитора.Главное отличие в праве собственности и в том, как это право собственности можно более эффективно защищать. Если мы говорим о кредитовании и залоговом праве, без участия пристава и юридических процедур сделать практически ничего не может. Успешное взыскание имущества, находящегося в залоге, возможно только при условии законопослушности гражданина или компании, что в случае дефолта должника не всегда бывает.Глобальное преимущество лизинга для кредитора по сравнению с другими формами финансирования в том, что у лизинговой компании есть активное понимание того, как с ним. Собственность на актив дает возможность применения более широких механизмов защиты от недобросовестных клиентов.

Если рассматривать кредит и лизинг со стороны заемщика, то многие выбирают лизинг, потому что получить его проще, чем кредит. Попробуем разобраться почему.

Возможность большую часть риска переложить на сам автомобиль позволяет лизинговой компании делать требования к потенциальному заемщику либеральнее, чем у банка.Второе преимущество заключается в том, что лизинговые компании — это в основном самостоятельные бизнес-структуры. Лизинговая компания в автолизинге стремится к максимальной автоматизации. В результате получается, что банк в части автокредитования вынужден конкурировать в скорости, имея более жесткие требования в отношении юридических лиц или частных предпринимателей. Банк свои риски может пытаться минимизировать путем использования клиента как большего количества дополнительной информации.Лизинговые программы значительно упрощают все процедуры. Ключевые игроки этого рынка в принципе отказались от финансового анализа как такового. Больший вес приобретают квалифицирующие факторы, связанные с качественными критериями заемщика, чем те, которые связаны с его финансовым состоянием. Оптимизировать налоги и не показывать прибыль небольшие компании умеют и без лизинга. Банк в ситуации слабого финансового состояния вынужден запрашивать дополнительные расшифровки отчетности, уточнения и так далее.А клиенты часто не хотят радиочастотной информации. Этот подход делает банки менее конкурентноспособными в сегменте юридических лиц. Разница в риске кредита и лизинга сказывается и на разнице в размере аванса (первоначального платежа за счет собственных средств клиента). Редко можно найти кредитный продукт с обычным уже для лизинга авансом 10%.

Рассмотрим что выгоднее для физлица. Логика подсказывает, что в лизинге ставка должна быть обязательно выше.Так как в любом случае лизинговая компания кредитуется в банке, и лизинг всегда покров какую-то свою доходность. Заемщик — частный предприниматель или физлицо, и заемщик — крупный оператор лизингового рынка — это разный уровень рисков для банка, и естественно, что частному лицу предоставит услугу дороже, чем лизинговой компании. Поэтому может получиться так, что даже при непосредственном обращении в банк, конечному клиенту продукт может достаться дешевле, чем при непосредственном обращении в банк.

Второй и основной момент — это продукты с нулевым удорожанием, или даже с отрицательным удорожанием. В отличие от банка, лизинговая компания системно работает с маркой-машиной автомобиля. Если банк работает с финансовым продуктом, то лизинговая компания наоборот — идет со своим продуктом к марке — к дилеру. Это автосалоны, автодилеры, производители и так далее. У разных торговых марок разная политика, но все они системным покупателям предоставлены разные льготы и скидки.Далее этой скидкой лизинговая компания может распоряжаться в клиента, сниженная тем самым для него финансирования. Системы стимулирования автопроизводителей в части предоставления скидок все-таки по принципу предоставления скидок покупателям или корпоративным клиентам, которым банк обычно не является. Банк в лучшем случае может рассматриваться ими как финансовый партнер. Управление скидками, которые предоставляют возможности лизинговой компании автодилеры, дает ей возможность повысить свою конкурентоспособность, упаковывая иногда все свои интересы в размер скидки.В этом случае приобрести автомобиль не только с нулевым, но и с отрицательным удорожанием, то есть покупка в рассрочку обойдется даже более дешевой цены в автосалоне.

Но почему лизингом для физлиц на рынке автолизинга занимается очень мало компаний? Лизинг все таки остается больше продуктом для юридических лиц. Во-первых, предоставляя услуги физическим клиентам, лизингодатель работает с другим сегментом. Модель поведения физического лица и юридического сильно отличается.Отличаются сильно и риски. Дальше больше. Если для юридического лица время — деньги, то для физического лица «деньги — деньги». Если физическое лицо покупает машину, то ему не так принципиально, отдадут ее завтра или через десять дней. То есть одно из основных преимуществ лизинга перед кредитом — скорость для физических лиц менее актуально. Частному клиенту важнее сумма, которую он заплатит. Людей, готовых переплачивать за быстроту, среди физических лиц не так много, и чаще всего люди с такой моделью поведения не нуждаются в дополнительном финансировании.Сообщается, что это обойдется им примерно на 3% дороже, чем в кредит. Все лизинговые платежи облагаются НДС. За кредит в банк физлицо платит например 15% годовых, за лизинг придется платить 15% плюс НДС, то есть сразу еще на 3% дороже. Объективно сейчас клиенты физлица могут найти даже нецелевой кредит дешевле, чем лизинг, так как у банков есть отработанные технологии проверки и работы с заемщиками физлицами и, что немаловажно, необходимая накопленная годми статистика, чего пока у лизинговых компаний нет, поэтому и стоимость продукта может быть необоснованно завышенной.

Что выгоднее лизинг или кредит автомобиля?

Сегодня все больше автомобилей в России приобретаются не за полную стоимость. Автосалоны предоставляют покупателям выгодные кредитные программы, а также лизинг, который ранее был предоставлен лишь юридическим лицам. В этом материале мы разберемся, в чем состоят методы каждого и чем отличаются лизинг от кредита на автомобиль.

Что такое лизинг автомобиля?

Лизинг (англ. Сдавать в аренду) — это долгосрочная аренда с выкупа транспортных средств по окончании действия лизингового договора.Физические лица получили возможность приобретения авто в лизинг в 2011 году, а уже в 2016 году больше 30% машин некоторых брендов (например, Porsche) были реализованы в лизинг.

Договор может быть оформлен на различный срок — как правило, от 12 до 60 месяцев. Сумма платежей зависит, главным образом, от марки и модели авто. Также комиссия в сумме учтена лизингодателя, амортизация автомобиля за год и др.

Визы лизинга

Для физических лиц доступны лизинг следующих: типов

- Финансовый (выкупной) — 90% всех сделок.Лизинговая компания приобретает машину у поставщика и передает ее клиенту. После окончания срока действия договора клиент выкупает авто и становится его владельцем.

- Оперативный (возвратный) — 10% всех сделок. Это долгосрочная аренда транспортных средств, которая не предполагает его выкуп, то есть по окончании действия машина возвращается лизинговой компании. Этот вид лизинга не получил в России широкого распространения.

И при финансовом, и при оперативном лизинге на протяжении срока действия договора автомобиль является собственностью лизингодателя, а клиент эксплуатирует его на основании доверенности.

Как взять машину в лизинг?

- Клиент выбирает авто и обращается в лизинговую компанию или к дилеру, который оказывает услуги лизинга. Автолюбителю необходимо предъявить паспорт, ИНН, справку о доходах и другое подтверждение платежеспособности. Конкретный перечень документов зависит от компании-лизингодателя.

- Лизингодатель изучает документы автолюбителя и выносит решение о сделке. Если сделка одобрена, обе стороны заключают договор, в котором указываются все условия лизинга (срок, размер платежей и др.)). Также лизинговая компания и поставщик авто заключают договор купли-продажи.

- Лизингодатель приобретает машину и регистрирует ее.

- Авто передается лизингополучателю.

- Клиент пользуется автомобилем, но при этом не является его собственником.

- По окончании срока действия договора и при условии внесения всей суммы машина оформлена в собственность (при финансовом лизинге).

Преимущества лизинговых программ

- Требования к покупателю со стороны лизинговой компании более лояльные, чем требования банка.Следовательно, приобрести авто будет легче.

- Лизинг распространяется на новые машины и транспортные средства с пробегом.

- Физическое лицо может купить по лизинговому договору коммерческий транспорт.

- Авто, которое не является собственностью автолюбителя, нельзя конфисковать или арестовать.

- Многие автосалоны предоставляют лизингополучателям скидки.

- Лизингодатель может взять на себя дополнительные услуги — например, техобслуживание авто.При этом расходы будут разделены равными частями на все платежи по лизинговому договору.

- Лизинг может оформить клиентский банк отказал в заеме.

- Лизинговые компании оперативно оформляют договоры. Процедура может занять не более 3 дней.

- Клиент может самостоятельно выбрать удобный график расчетов.

Недостатки лизинга

- Пока клиент не погасит все платежи, он не будет являться владельцем транспортных средств, а значит, не сможет им распоряжаться.

- В лизинговом договоре нередко прописывается техобслуживание авто в конкретном сервисе. Это не всегда удобно для клиента.

- Несмотря на то, что автолюбитель не будет владельцем авто, ему придется вкладывать собственные средства (собственный взнос).

- При лизинге машина регистрируется дважды: сначала на лизингодателя, а по истечении срока действия договора — на покупателя. Это требует дополнительных финансовых вложений.

- При нарушении условий договора лизингополучателем лизинговая компания может забрать авто.

Что такое автокредит?

Автокредит — это процентный заем, который банк выдает физическому лицу для покупки машины. Такой кредит является целевым и залоговым, то есть он дается только для приобретения транспортных средств и машина находится в залоге у банка до тех пор, пока покупатель не погасит кредит. Только за январь 2019 года доля кредитных авто в России составила 54%.

Виды автокредита

Среди наиболее распространенных программ для физических лиц выделяют следующие:

- Экспресс-кредит — программа с высокими процедурами и упрощенной процедурой оформления ставой.

- BuyBack — кредит с обратным выкупом. Часть кредита «замораживается» и погашается по истечении срока действия договора.

- Trade-in — обмен старой машины на новую с доплатой. Стоимость Вашего авто будет зачтена в стоимость приобретения транспортных средств.

- Факторинг — беспроцентный кредит. Клиент выплачивает половину стоимости авто, а другая половина дробится на равные части и выплачивается в рассрочку.

- Кредит без первоначального взноса.

Как купить машину в кредит?

- Клиент выбирает банк и документы программы кредитования, собирает. Он должен подтвердить положительную кредитную историю и платежеспособность.

- Банк изучает документы и выносит решение.

- Если кредит одобрен, банк и заемщик заключают договор, в котором указываются проценты, размер первого взноса, сроки внесения платежей, прописываются права и обязанности сторон.

- Заемщик покупает авто.

Преимущества автокредитования

- Можно купить авто и при этом не располагать значительным капиталом.Большинство автолюбителей не могут приобрести авто за полную сумму, а долго копить не всегда целесообразно.

- Покупатель может выбрать именно ту машину, которая ему подходит, а не ту, что дешевле.

- Разнообразие программ кредитования позволяет подобрать максимально комфортные условия — например, без первоначального взноса, с минимальным сроком и др.

- Кредит можно оформить на длительный срок. В этом ежемесячном платежи не будут обузой для семейного бюджета.Но учтите, что общая стоимость кредита вырастет.

Недостатки автокредитования

- У банков довольно жесткие требования к заемщикам.

- Процедура оформления кредита сложная и занимает много времени.

- Первоначальный взнос выше, чем при лизинге — как правило, от 10 до 30%.

- Расходы увеличиваются за счет того, что покупателю придется самому оформить авто, а также приобрести страховой полис (не только ОСАГО, но и КАСКО, а это плюс 10% к текущим расходам).При этом Вам нужно платить и проценты банку.

- При автокредитовании клиент является собственником транспортных средств, но все равно не может им полноценно распоряжаться (например, продать или подарить), пока авто находится в залоге у банка.

- Если заемщик нарушит правила, прописанные в договоре, банк конфискует машину.

Кредит или лизинг: что выгоднее?

Сравнить кредит и лизинг можно по нескольким критериям:

- Сроки принятия решения.Одобрение автокредита может занять до 6 недель, а лизингового договора — до 2 недель.

- Залог. Автокредит предусматривает залог, а лизинг — нет.

- График выплат. При кредитном договоре он фиксированный, а при лизинговом — гибкий.

- Покупка транспорта с пробегом. Вы можете приобрести б / у автомобиль в лизинг, в автокредитовании такая практика отсутствует.

- Срок действия договора. При автокредитовании — обычно до 3 лет, а при лизинге — до 5 лет.

Автокредит подойдет тем, кто уверен в своих доходах (их должно хватить на погашение долга).Лизинг же оптимален для автолюбителей, которые часто меняют транспортные средства или по каким-либо причинам не хотят оформлять его в собственность.

Уточните кредитные и лизинговые детали программного обеспечения. Вы сможете управлять автосалоном официального дилера CITROEN FAVORIT MOTORS. Свяжитесь с нами по телефону или воспользуйтесь формой обратного звонка.

Лизинг или кредит — что выбрать? Преимущества лизинга перед кредитом

ПечатьВопрос «лизинг или кредит», который поможет вам расширить свой бизнес.Лизинг — сегодня этот финансовый инструмент оказывается во многом более предпочтительным, нежели кредитное финансирование. Лизинг — фактически тот же кредит, который получает в виде необходимого имущества. При этом, в отличие от кредита, лизингополучатель может рассчитывать на значительно более гибкие условия по выплатам.

Залог

Залог — один из ключевых плюсов лизинга перед кредитом. Для заключения контракта по лизингу зачастую можно обходиться и вовсе без залога (в случае с небольшими по объему сделками).В случае с кредитом банки нередко требуют предоставление под залог имущества или фондов предприятия. Причем стоимость залога по кредиту может в 2-3 раза больше размера самого кредита. Для малого и среднего бизнеса последний вариант нередко оказывается исключительно проблематичным.

Финансовые показатели

Финансовые показатели деятельности предприятия. В этом аспекте лизинг также выигрывает у кредита. Положительное решение по лизинговой сделке может принять и при наличии отрицательных финансовых показателей у компании.В тоже время вероятность выдачи банковского кредита при наличии отрицательного баланса практически равна нулю.

Налоги

Экономия на налогах. Значительным преимуществом лизинга была и остается экономия на налогах. При осуществлении сделки лизинга в РБ предприятие экономит при уплате налога на прибыль, так как все платежи за автомобиль, оборудование, недвижимость или другое имущество, находящееся на себестоимость.

Оформление

Простота оформления. В большинстве случаев сделки лизинга гораздо проще оформить, нежели банковский кредит.В случае с кредитом предприятию может потребоваться целый пакет документов, начиная с бизнес-плана и заканчивая гарантийными письмами. Стоит отметить и длительность процедуры выдачи кредита. Ведь банку необходимо исследовать кредитную историю организации, активов и пассивов, наличие дополнительного и залога. Также при кредитовании стоит ограничение, которые накладывает Нацбанк Беларуси

Рассмотрение заявки

Срок рассмотрения заявки.При выдаче кредитов для малого и среднего бизнеса сроки рассмотрения заявок могут занять от 1 до 3 недель. В случае с лизингом максимальный срок рассмотрения заявки — 5 дней.

Число платежей

Количество платежей. Этот показатель также говорит в пользу лизинга. При сделке лизинга необходимы два вида платежа: авансовый и страховой. При оформлении кредита к ним добавятся банка, комиссия за конвертации валюты комиссия, услуги нотариуса. Если речь идет о лизинге автомобиля — это еще и транспортный сбор, регистрация в ГАИ и т.д.

Сроки финансирования

Долгосрочное финансирование. Лизинг предусматривает более длительные сроки финансирования сделки, нежели кредит. Подавляющее большинство сделок по лизингу заключается на срок от одного года. Средний срок действия заключенных в Беларуси сделок по лизингу– три года. Сроки же банковского кредитования, как правило, не превышают одного года.

ОСОБЕННОСТИ СДЕЛКИ | КРЕДИТ | ЛИЗИНГ |

Срок рассмотрения документов и принятие решения | 1-3 недели | 1 день |

Количество регулярных платежей | 5-10 (погашение тела кредита, проценты, комиссия банка, страховой платеж, и др.) | 1 (лизинговый платеж) |

Срок финансирования | В среднем 1 год | В среднем 3 года |

Переговоры с финансирования | Самостоятельно | Лизинговая компания |

Минимальный срок деятельности клиента | От 12 месяцев | Нет ограничений |

Залог | Обязательный залог | Без залога |

Привязка к региону | Зависит от расположения филиала банка и юридического адреса клиента | Не зависит от региона |

Привязка к банку | В большинстве случаев получения кредита фирма должна быть клиентом банка-кредитора. | Фирма может быть клиентом любого банка |

Структура погашения | Стандартный график платежей, не изменяемый в течение кредитного договора. | Возможность создания индивидуального графика с учетом пожеланий клиента и его бизнеса и изменения при необходимости в течение срока действия договора. |

Договора для подписания | От 4 договоров, в т.ч. договор кредита, залог, купли-продажи, страхования | 2 договора: договор лизинга и договор купли-продажи |

Необходимость нотариального заверения документов | Есть | Нет |

Налог на прибыль | Погашение всей суммы кредита происходит из прибыли после уплаты налога на прибыль | Платежи по страхованию и освобождению от уплаты налога на прибыль |

Авто в лизинг: чем отличается от кредита и как оформить в Украине

Условия лизинга для украинцев более выгодны, чем условия кредита.Но есть большой риск попасть на мошенников.

Не каждый украинец сегодня может себе купить новое или б / у авто в один «заход» — прийти в автосалон, оплатить покупку и уехать счастливым обладателем четырехколесного друга. Кто может рассрочкой или банковским банком, чтобы оплатить стоимость машины частями, пишет Сегодня.

Читай также: Сергей Васьков: Мошеннические схемы на рынке лизинговых услуг

Эксперты советуют в случае не прощаться с мечтой, а попробовать взять авто в лизинг — или, проще говоря, в аренду с правом выкупа.Лизинговые компании к клиентам чуть лояльнее, чем банки, и чаще рассматривают заявки в «в индивидуальном порядке», низкие ставки с хорошей кредитной историей. В некоторых случаях лизинг авто может быть даже выгодней, чем кредит, но здесь надо быть предельно осторожным: слишком дешевый «сыр» — первый признак лизинговых мошенников. А их в этом году на рынке необычайно много.

Банки тоже лизингуют

Несмотря на то, что кредитование набирает обороты, получить автозайм у банка проще не стало.Банкиры по-прежнему тщательно фильтруют клиентов, процентные ставки все еще высоки, а первоначальные расходы по кредиту отягчаются для заемщика сбором в пенсионный фонд, страхование КАСКО и расчет регистрации авто. Для кого-то все эти факторы (или даже один из них) стать решающей причиной отказа от покупки авто в кредит и рассматривать альтернативные способы займа — например, финансовый лизинг или аренда авто с правом выкупа. Воспользоваться этой схемой можно как юрлица, так и физлица, но активно использовать предпринимателей: крупные фирмы посредством лизинга регулярно обновляют автопарки, а «частники» меняют личные авто.

Осуществ у лизинга перед кредитом все-таки больше. По крайней мере, для тех покупателей, которые хотят получить авто быстро и при минимальных затратах

Участники рынка отмечают, что спрос на лизинг со стороны украинцев растет. «В начале года мы не прогнозировали рост рынка автолизинга. Летом был период затишья: в связи с рассмотрением закона о снижении акцизов на подержанные авто покупатели выжидали. Многие надеялись, что его принятие повлияет на стоимость новых машин.Но, как мы ведем себя, это не произошло. И вот на протяжении последних месяцев отмечаем тенденцию к оживлению продаж, — делится наблюдениями директор Porsche Finance Group Украина Андреас Целлер.

Читай также: Колеса в долг: Банки готовы выдавать кредиты на покупку авто

«В целом в этом году рынок растет. И даже некоторое затишье перед снижением пошлин не нивелировало эту тенденцию, — соглашается директор компании FastFinance Дмитрий Богодухов.- Сейчас количество заключаемых лизинговых договоров коррелирует с ростом спроса на автомобили, а он понемногу восстанавливается — по мере стабилизации курса доллара и стоимости автомобилей в гривневом эквиваленте ».

Рост интереса к автолизингу отмечает также директор ассоциации Украинское объединение лизингодателей Марина Масич. По ее словам, все больше украинцев ищут лизинговые компании, которые готовы работать с физлицами. На сегодня аренда с правом выкупа для физлиц на рынке активно предоставляются 5-6 благонадежных компаний.Но в новом году их может стать больше, ведь даже некоторые банки из числа тех, что кредитует покупку машин, сейчас открывают отделение автолизинга.

«Основное преимущество лиз перед кредитом в сегодняшних условиях заключается в большей доступности для клиентов. В очередь, в части оценки качества платежеспособности: для кредита подходы более жесткие “, поясняет департамента автокредитования ПАТ Кредобанк Александр Кушлик.

Требования и предложения

Читай также: Салон в помощи: Как получить выгодный кредит на покупку авто

планка требований в лизинговых компаниях объясняется просто: когда человек берет авто в аренду, юридическим собственником машины остается лизингодатель .Право собственности на авто переходит к лизингополучателю только после полного расчета с компанией — в отличие от кредита, где залоговое имущество принадлежит клиенту после оплаты первоначального взноса. «Поэтому при возникновении проблем с обслуживанием намного проще забрать у клиента авто», — подчеркивает Кушлик. Это может произойти не только при превышении срока службы той станции, но и по другим причинам: например, при превышении ежегодного пробега либо уклонении от техосмотра в те сроки и на той станции, указала лизинговая компания.

Дороже, чем кредит, лизинг может быть только в том случае, если лизинговые платежи включают расходы, связанные с сервисом автомобиля, сезонной заменой шин и аналогичные

Условия непростые, но осуждать лизингодателей за строгость не стоит. Как собственники авто, они готовы в его товарном виде — на тот случай, если, к примеру, арендует машину для интенсивной работы в такси и вернет ее спустя пару лет в негодном состоянии. Кроме этих моментов, преимущества у лизинга перед кредитом все-таки больше.По крайней мере, для тех покупателей, которые хотят получить авто быстро и при минимальных затратах.

Читай также: В томе появился рынок нерастаможенных авто

“Важный плюс лизинга в, что расходы по регистрации автомобиля, на сбор в пенсионный фонд и страхование распределяются во времени и платятся в составе ежемесячных платежей, — поясняет Богодухов . — При получении кредита эти траты сразу ложатся на заемщика и в некоторых случаях составить до 10% стоимости авто ».

«Дороже, чем кредит, лизинг может быть только в одном случае, — акцентирует Богодухов. — Если в лизинговые платежи включаются расходы, связанные с сервисом автомобиля, сезонной заменой шин и аналогичные. Но это касается в большей степени лизинга для юрлиц. Кроме того, с лизингополучателя снимается большая разовая финансовая нагрузка — например, при необходимости обновить сразу все четыре шины. Впрочем, на рынке есть предложения с минимальным «наполнением» платежа: например, компании, которые предоставляют услугу краткосрочного лизинга (сроком до года), зачастую уже не требуют КАСКО, что позволяет клиенту сэкономить 6-7% от стоимости автомобиля в год, а в год. в некоторых случаях — и до 8%.

Чем хуже история, тем выше ставка

Читай также: Как правильно подготовить автомобиль к зиме

Что касается финансовых условий лизинга, тут тоже есть несколько интересных нюансов. «Во-первых, на сегодня это единственный способ получить финансирование на покупку авто в валюте», ведь валютное кредитование банкам фактически запрещено. Это может дать двухкратную экономию в процентной ставке, но возлагает на покупателя курсовые риски.С другой стороны — стоимость автомобиля и так привязана к валюте, поэтому с ростом курса доллара растет и его гривневая цена доллара. Поэтому многие, учитывая снижение риска девальвации гривны, выбирают лизинг с привязкой к доллару и экономят на процентах “, — анализирует Богодухов.

Например, в PFG Ukraine можно получить авто в лизинг под 10,5% с определением эквивалента в иностранной валюте (срок до 5 лет, аванс от 15%, админплатеж — 1,5%). А вот в гривнах процентная ставка гибкая: она составляет 24,9% и пересматривается ежеквартально.

Реальная экономия одной только репутацией не заработаешь: удешевить лизинг партнерские программы с дилерами и производителями

«В целом среднерыночные условия автолизинга за год существенно не изменились, — отмечает директор по маркетингу группы компаний АИС Сергей Боровик. — Как правило, лизингодатель просит аванс в размере 30%, готов заключать договор на срок от года до пяти лет со ставкой по финансированию 25-27% в гривнах. Но цена лизинга у нас привязана к ставкам кредитов.И, судя по динамике, примерно через полгода мы прогнозируем небольшое снижение ставок — как в банках, так и в лизинговых компаниях. Но надо учитывать, что лизингодатели индивидуально подходят к клиентам, в отличие от банков, где единая ставка и условия для всех. Например, если вас посчитают не очень благонадежным, то компания увеличит размер первого взноса, сократит срок финансирования и повысит ставку «.

Читай также: Стало известно, где самый дорогой и дешевый бензин в мире

А вот клиентов с положительной кредитной историей могут рассчитывать на особое отношение лизингодателя.«Если клиент справлялся с платежами по кредитам во время двух предыдущих кризисов, то вероятность, что он будет выполнять обязательства по договору лизинга, выше. Сейчас значение фактора идеальной кредитной истории будет только возрастать «, — убежден Богодухов. Впрочем, реальную экономию одной только репутацией не заработаешь: удешевить лизинг партнерские программы с дилерами и производителями. «Они более выгодны, так как составляющие цены компенсируются за счет специальных финансовых механизмов со стороны производителей или импортеров«, отмечает Кушлик.К сожалению, в отличие от кредитных партнерских программ лизинговые на украинском рынке пока единичны.

Внимание на договор

Рост спроса на автолизинг и в немалой степени желание людей сэкономить к настоящему всплеску мошенничества в этой сфере. На почти полугода на профильных форумах в интернете публикуют истории о том, как лизинговые компании берут с клиентов и оставляют их с носом. За оценку, с точки зрения права, мошенничества в чистом виде при этом нет, а сама схема выглядит до обидного просто.

«Такие псевдолизинговые компании нацеливаются на физлиц, — говорит Боровик. — В сети массово размещается реклама о продаже новых авто различных марок по цене на 10-20%, а то и на 30% ниже, чем у официального дилера. Однако такой скидок в реальной жизни не существует, ведь любую ценовую акцию проводит дилер, а не лизинговая компания. Клиенту обещают поставку автомобиля в течение недели, но после предоплаты от 10 до 50 тыс грн. Клиент подписывает договор, вносит предоплату — и остается ни с чем, потому что подписал не лизинговый договор, а договор… об оказании консультационных услуг по выбору автомобиля стоимостью 10-50 тыс грн! Это — подаренные деньги на старте. Есть договор, оплата сделана, услуга оказана «.

Читай также: Украинцы будут по-новому регистрировать авто

«Сам лизинговый договор у таких компаний составлен так, что авто получается намного дороже, а поставки можно ждать месяцами-годами, но чаще всего так и не происходит. , — дополняет Масич. — За помощью в таком случае, по подсказке той же мошеннической компании, разрывает договор, теряя в результате таких действий даже самое малое право на возмещение «.Впрочем, тут же эксперт признает, что возмещение получить очень сложно при любых раскладах: «Правоохранительные органы проводят следствие и в его результате устанавливают, что основные требования закона соблюдены, все дискриминационные нормы относительно себя клиент подписал в здравом уме и по доброй воле, — констатирует Масич. — К тому же, псевдолизинговые компании, как правило, официально зарегистрированы и формально все надзорные требования. Так что придраться в части нелегальной финансовой деятельности объективно не к чему «.

В Нацкомиссии по регулированию рынков финансовых услуг проблему с лизинговым мошенничеством не отрицают. Более того — в конце сентября ведомство сообщило об исключении из Государственного реестра 27 лизинговых компаний. Правда, не за аферы, а за нарушение в отчетности.

Читай также: Украинцы стали чаще покупать подержанные автомобили

«Что касается мошенников, то к нам приходят жалобы от физлиц на действия лизингодателей при заключении договоров, — рассказал член Нацкомфинуслуг Александр Залетов.- Чаще всего люди отмечают, что договоры лизинга перегружены нормативными актами и написаны очень мелким шрифтом. Также — что компании дают неправдивую информацию о цене объекта, его наличии и сроках поставки, а представители лизингодателя торопят клиента с подписанием договора и оплаты услуг ». Все жалобы такого характера Нацкомфинслуг направляет в Нацполицию на досудебное расследование. Правда, как уже отмечается Масич, особого эффекта от этого нет.

Ранее представитель лизинговой компании Сергей Васьков рассказал, как не попасться на крючок лизинговых мошенников и на что обратить внимание в первую очередь при обращении в лизинговую компанию.

Смотри также — Как выглядит первый в мире летающий автомобиль:

что выгоднее, как выбрать лучший автокредит

Лизинг авто или кредит позволяет растянуть платежи на длительный промежуток времени, в течение которого можно пользоваться выбранной машиной. Для физического лица между ними есть только одно принципиальное отличие: в праве собственности на приобретаемый автомобиль.

В случае с лизингом этим правом обладает лизинговая компания — до тех пор, пока клиент не выполнит все условия договора. Это отдаленно напоминает услуги по аренде авто, только лизинг позволяет выкупить транспортное средство.

Автомобиль, купленный в кредит, пусть и выступает в качестве залога и его нельзя продать, но с момента заключения договора он сразу переходит в собственность покупателя. Многим психологически проще воспринимать такую займа.

Что касается остального, то во многом эти финансовые услуги схожи. Чтобы понять, выгоден ли автокредит или лизинг, необходимо разобраться в особенностях этих финансовых услуг.

Сравнительная таблица В таблице представлены примеры двух типов услуг. Это поможет оценить их сильные и слабые стороны, увидеть картину в целом. | |||||||||||||||||||||||||||

|

А что насчет процентной ставки и переплаты за пользование услугами? Здесь все не так однозначно.Лизинг по сравнению с автокредитом имеет преимущество при заключении договора на срок от 1 года до 3 лет. Переплата за кредит, наоборот, становится меньше при более длительном сроке — от 3-5 лет и больше. Давайте подробнее рассмотрим особенности каждой услуги.

Приобрести машину в лизинг может любое совершеннее физическое лицо с паспортом гражданина Молдовы. Для этого нужно выбрать автомобиль и отправить заявку в лизинговую компанию, после одобрения которой подписать договор и получить ключи.

Среди основных функций автолизинга:

- быстрое решение вопроса покупки. Это возможно в день обращения;

- минимальный пакет документов. Обычно достаточно паспорта и водительского удостоверения, в некоторых случаях — еще и справки о доходах;

- отсутствие ограничений по авто. Это может быть как недорогой подержанный автомобиль, так и машина представительского класса — все в пределах размера предлагаемого займа.

Нужно также учитывать, что до совершения машина является собственностью лизинговой компании, а это значит, что выезд за границу необходимо согласовывать. Во избежание коммерческого использования транспортных средств в договоре может быть прописано ограничение пробега в год.

«При выборе программы финансирования обязательно просите расчет всех платежей на срок действия лизинга.Это убережет вас от скрытых комиссий и поможет объективно оценивать условия. Последующий договор должен быть составлен с учетом предложенного расчета ».

Кредит на покупку авто подходит тем, кто имеет возможность предоставить все необходимые документы и подождать несколько дней для их проверки. Такой подход оправдывает себя: чем больше гарантийное платежеспособность вы предоставите кредитору, тем лучшие условия он предложит.Чтобы получить автокредит, обычно достаточно:

- выбрать автомобиль и убедиться, что его год выпуска подходит к программе финансирования;

- собрать пакет документов, включает который паспорт, водительское удостоверение, справку с места работы, справку о доходах за 6 месяцев, возможно, копию трудовой книжки;

- подать заявку и дождаться ее рассмотрения;

- провести сделку купли-продажи и оформление авто.

Можно ли автокредит с плохой кредитной историей? Не всегда.Нужно быть готовым, что заявки могут не одобрить. В том числе из-за несоответствия дохода и стоимости приобретения транспортных средств. Машина в кредит — удобный вариант, если на погашение займа уходит до 30% от бюджета семьи. Этим руководствуется большинству кредиторов, платя платежеспособность каждого заявителя.

«Обязательно рассмотрите разные варианты кредита на авто в зависимости от первоначального взноса.Его увеличение на 5-10% Часто сказывается на снижение процентной ставки. Не забывайте, что больше гарантийных возможностей — лучше условия ».

Однозначного ответа нет. Выбор между кредитом и лизингом определяет условия, предоставляемые банками и небанковскими структурами, и гарантии платежеспособности со стороны клиента. В большинстве случаев получается, что автокредит наиболее выгодно при длительных сроках финансирования и возможности подтвердить официальный доход, а лизинг выигрывает на коротких сроках действия договора.При этом последний подкупает отсутствием бюрократии и высокой скоростью предоставления услуг.

В компании Mogo доступны оба способа финансирования покупки авто. Условия просты и прозрачны:

- займ в размере до 200 тыс. Руб. Лей;

- договор на срок от 1 года до 7 лет;

- рассмотрение в течение 15 минут;

- из документов нужен только паспорт.

Оцените предложение Mogo — рассчитайте стоимость автолизинга с помощью следующей формы.

| | Лизинг | Кредит |

| Отношения между собственником и автомобилем | Вы будете пользоваться новым (или б / у) автомобилем, но собственником останется лизинговая компания. | Вы и пользуетесь новым автомобилем, но полноценно распоряжетесь им (подарить, продать) не сможете до полного погашения кредита, поскольку машина будет в залоге у банка. |

| Первоначальный взнос | Авансовый платеж составляет до 49% стоимости автомобиля (есть программы без первоначального взноса), ежемесячные взносы очень низкие. | Первоначальный взнос не требуется, но тогда новые взносы будут выше, чем в лизинге. |

| Ограничения по пробегу | Ограниченный (до 45 000 км в год). | Безлимитный. |

| Штрафы | Полученные штрафы не хранятся в истории водителя, но он обязан возместить лизинговой компании сумму штрафа. | Самостоятельная уплата штрафа, их запись в историю водителя. |

| Досрочное расторжение договора | Высокие дополнительные издержки. | Преждевременное расторжение контракта (без доп. Издержек) возможно, но при условиях. |

| Страховка | Вы можете сами выбрать страховщика из числа лизинговой компании (скидка по партнерской программе до 10%). Выплаты по страховке можно включить в ежемесячные платежи. | Вы сами выбираете страховку из списка страховых компаний, с которыми сотрудничает банк. Тарифы на страхование выше среднего по рынку. Получить кредит без каско сложно, банк может отказать. |

| Налоговые | У физических лиц нет налоговых льгот. Только трейдеры могут претендовать на налоговые скидки. | Получить налоговый вычет по НДФЛ при покупке автомобиля в кредит нельзя. |

| Проведение технического обслуживания, проверки и ремонтных работ | У лизингодателя есть свои компании-партнеры по техническому обслуживанию.Вы можете воспользоваться их проверенными (и более дешевыми) услугами. | Вы сами выбираете, где, а также какие проверки и работы должны быть сделаны. |

| Дополнительные договорные обязательства | Да, в их числе: — фиксированное число инспекций; — выезд за границу на автомобиле невозможен. | Нет. |

| Возможность продать автомобиль | Только в случае последующего выкупа автомобиля. | Да, в любой момент. |

что лучше и выгоднее, как выбрать и какие условия

В качестве альтернативы автокредиту часто рассматривают приобретение автомобиля в лизинг. Все чаще начинают предлагать услуги частным клиентам. И автокредит, и лизинг имеют свои преимущества и недостатки, которые делают удобными в разных ситуациях. Разберем эти особенности далее.

Основные отличия лизинга от автокредита

Автокредит — это цель кредит на покупку автомобиля, при которой приобретаемая машина оформляется в качестве залога.В оформлении автокредита участвуют три стороны — заемщик, кредитор (чаще всего — банк) и продавец (например, автосалон). Автокредиты доступны как частным, так и юридическим лицам, их предоставляют российские банки.

Лизинг, в свою очередь — это долгосрочная аренда имущества (в данном случае — автомобиля) с правом выкупа. Здесь участвуют две стороны — лизингодатель (специализированная компания, является собственником автомобиля) и лизингополучатель (физическое или юридическое лицо).Лизинг, как и кредит, оформляется на определенный срок и подразумевает уплату процентов. В конце срока лизингополучатель может выкупить имущество по остаточной стоимости или вернуть его лизингодателю.

Рассмотрим основные отличия автокредита от лизинга:

Какой нужен первоначальный взнос

И автокредит, и лизинг требуют уплаты первоначального взноса — доли от стоимости приобретаемой машины. Взнос дополнительным подтверждением надежности и платежеспособности клиента.Чем больше первый взнос, тем выгоднее будут условия предложения.

У автокредита размер первоначального взноса может достигать от 10-15% до 30-40% от стоимости машины. У лизинга взноса, как правило, меньше — он составляет до 5-10%. Предложения без такого взноса в обеих категориях встречаются редко и, как правило, менее выгодны, чем со взносом.

Каков размер процента

Процентная ставка по автокредиту зависит от большого количества условий — параметров машины, параметров заемщика, первоначального взноса и других.У всех банков она распространяется в пределах 10-20% годовых. Банк может завысить ставку, если посчитает кредитным рискованным для себя, или наоборот, значительно снизит ее, если заемщик имеет достаточно стабильный доход и положительную кредитную историю.

Проценты по лизингу, как правило, установлены в тех же пределах, что и по автокредиту. Они зависят от тех же показателей и условий. При этом общая сумма переплат по лизингу может быть меньше, чем по автокредиту. Причина в том, что срок у него обычно дольше, чем у кредита, размер платежей у него — меньше, так как при расчете учитывается не вся стоимость машины.Но при этом лизинговые взносы облагаются НДС, что создает дополнительную переплату.

Кто является собственником автомобиля